第3回 1.3 資産の割り振りと税金対策

1.3 資産の割り振りと税金対策

(1)事業資産と私的資産の割り振り

個人事業主の事業用資産は経営者個人の所有(または経営者個人が賃貸)となっており、事業に必要な資産については個々に後継者に承継する必要があります。

図表1 純資産 4,800 万円※超の個人事業主が所有する事業用資産の構成(出典:事業承継ガイドライン)

個人事業主が保有する事業用資産は図3に示される通りの構成であり、土地・建物の不動産で65.5%を占めています。

不動産の中には店舗兼住宅のように経営者個人が利用するものと、事業用に利用するものが混在している場合もあります。

従って事業承継に当たっては双方を同時に準備し進めていく等の注意が必要です。

具体的には相続者等の関係者間の合意が前提ですが、後述する税金面の考慮もしつつ手続きを進めていくことが肝要です。

(2)4 税金対策(税負担への対応・分散の防止)

個人事業主の事業用資産の承継は、親族内承継が大半を占めるため、相続・贈与による場合が多いと考えられます。従って、相続税・贈与税の負担への配慮が重要となります。

前述の通り個人事業主の所有する事業用資産のうち土地が大きな比重を占めています。従って小規模宅地特例の活用が有効といえます。

これは一定の宅地等(被相続人等の事業用土地または居住用の宅地等をいい借地権も含まれる)を相続した場合、相続税の課税価格から一定の割合を減額する制度です。

用途ごとの評価額の減額割合や、適用対象の土地面積の上限は図表2の通りです。

図表2 小規模宅地の特例

| 宅地等 | 適用対象 | 減額割合 | 限度面積 |

| 特定同族会社事業用 | 80% | 400㎡ | |

| 貸付事業用 | 50% | 200㎡ | |

| 被相続人の居住用宅地 | 80% | 330㎡ |

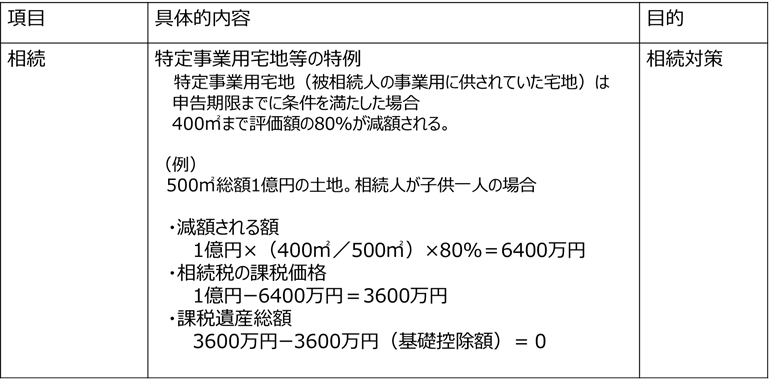

特に、特定事業用宅地等(被相続人等の事業用宅地等)は申告期限までに事業を継続する等の条件を満たした場合、400㎡まで評価額の80%が減額されます。

詳細は次表(図表3)で示します。

図表3 特定事業用宅地等の特例(出典:事業承継ガイドライン)

会社形態の中小企業において株式が分散してしまった場合と同様、事業用資産が分散してしまった場合の影響は大きくなります。

例えば、先代経営者の死亡等により事業用資産である土地や建物、器具備品等が相続人間で共有状態に陥ってしまった場合、後継者はこれらの資産の処分を伴う設備の更新や業態転換等を行うことが困難となります。

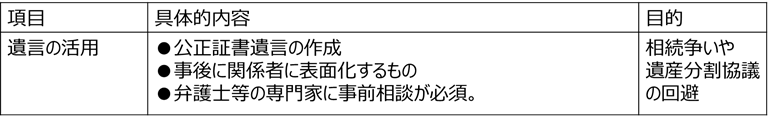

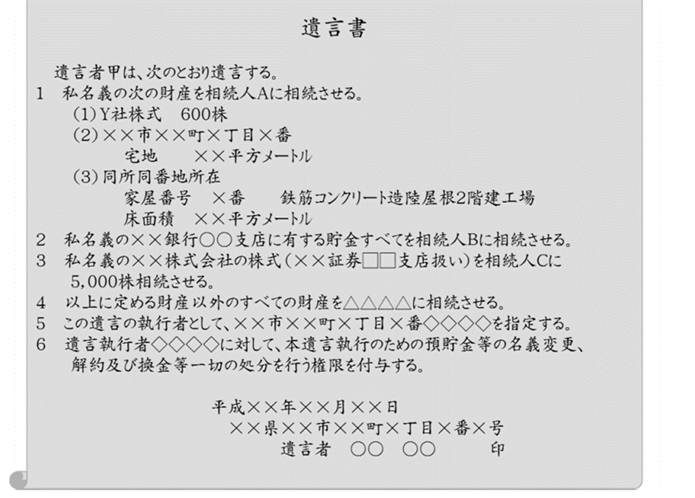

こうした事態回避のため、遺留分に配慮した生前贈与による早期の承継や、遺言等の適切な活用の検討が求められます。

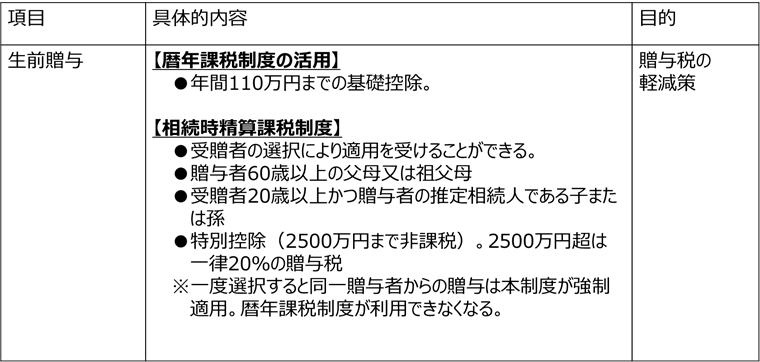

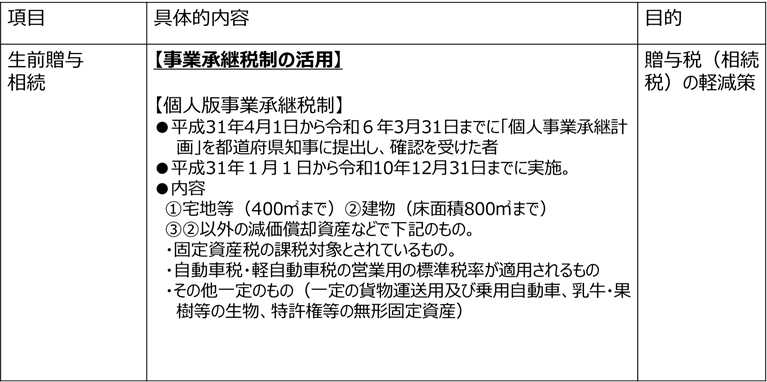

具体的には①暦年課税制度の活用②相続時精算課税制度の利用③事業承継税制④遺言書作成による事前準備等があげられます。

概要を次に示します。

図表4 暦年課税制度、相続時精算課税制度

図表5 事業承継税制

図表6 遺言書の活用

参考:事業承継ガイドラインに記載されている遺言書の事例を示します。(出典:事業承継ガイドライン)

(武 篤志)